Welchen der über 6.500 ETF soll ich kaufen?

Hand aufs Herz: Haben Sie den ultimativ passenden ETF für sich schon gefunden?

Wenn Ihre Antwort zwischen

„Was ist das?“ und „Ich weiss nicht so recht.“ liegt, dann lesen Sie unbedingt weiter.

Die weltweite Flut der ETF´s verwirrt viele Anleger! Jeden Tag kommen neue ETF auf den Markt und bei über 6.500 ETF weltweit, stellt sich die Frage:

„Welchen ETF soll ich kaufen?

Die Vorteile eines ETF liegen für viele Anleger klar auf der Hand:

- ETF sind günstig – die Kosten variieren zwischen 0,10% und 0,25%

- Durch den Ansatz des passiven Investments sind sie einfach, sie bilden einfach einen Index nach und kaufen genau die Aktien in diesem Index.

- Sie haben eine gute Rendite. ETF die auf den MSCI World setzten, konnten seit 1975 eine durchschnittliche Rendite von 9% erzielen.

- Passiv gemanagte Fonds schlagen zu 87% aktiv gemanagte Fonds. Der Indexanbieters S&P Dow Jones hat die Performance aktiv gemanagter Fonds über einen Zeitraum von zehn Jahren betrachtet. Das Ergebnis ist für die Fondsbranche ernüchternd. Rund 98 Prozent der aktiv gemanagten, global anlegenden Aktienfonds scheiterte an ihrem Vergleichsindex.

- Sicherheit, entsteht durch die Diversifizierung des Index.

Wer in EF investiert, sollte sich sie Idee und die Geschichte hinter dieser Anlageform ansehen. Erst, wenn Sie wirklich verstehen, was die Idee hinter den magischen drei Buchstaben ETF ist, werden Sie den richtigen ETF Fonds für sich finden.

Warum Sie die Geschichte verstehen sollten und wie ETF entstanden sind, zeige ich Ihnen in diesem Blog-Artikel: Ist die ETF Idee noch zeitgemäß?

Newsletter abonnieren & kostenloses E-Book sichern!

Join Now!

Aber welchen ETF sollen Sie nun kaufen?

Big is beautiful

Warum, sollten Sie einen ETF mit einem hohen Fondsvolumen kaufen?

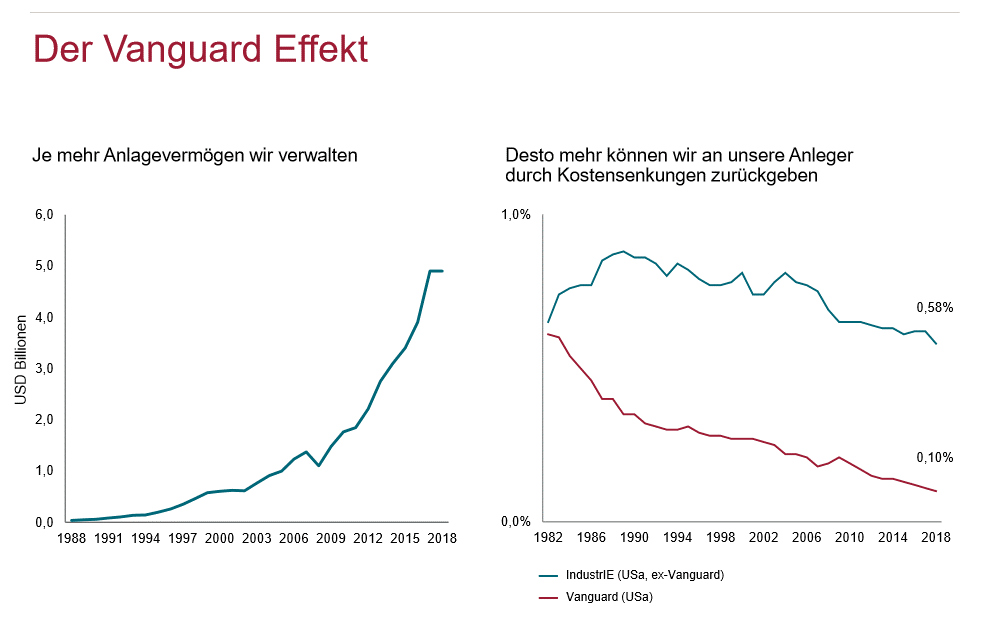

Kleine ETFs mit geringem Fondsvolumen rentieren sich für ETF-Anbieter weniger als große. Der einfache Grund: Ob sie viele Kundengelder verwalten oder nur wenige – der Aufwand ist fast der gleiche.

Große ETFs profitieren von Skaleneffekten und geben diese auch an Ihre Kunden weiter. Die Größe macht‘s. Das trifft gerade für ETFs auf die gängigen Markt-Indizes zu.

Denn dann kommen durch die Verteilung der Fixkosten Größenvorteile voll zum Tragen. Dadurch ergibt sich ein Spielraum für Kostensenkungen. In den letzten Jahren haben ETF-Anbieter aufgrund des hohen Wettbewerbs immer wieder Kosten gesenkt, wovon Sie als Anleger automatisch profitieren.

Mit zunehmender Größe steigt außerdem die Anzahl der sich im Umlauf befindlichen Anteile eines ETFs. Das sorgt zeitgleich für geringere An- und Verkaufsspannen. Der „Creation-Redemption-Prozess“ sorgt dafür, die Transaktionskosten innerhalb eines ETFs so gering wie möglich bleiben.

Warum sollten Sie keinen kleinen / neuen ETF kaufen?

Wenn ein ETF neu am Markt ist, geben ihm die meisten ETF-Anbieter eine Probezeit von etwa einem Jahr. Erreicht der ETF in dieser Zeit sein Ziel, nämlich viel Geld einzubringen nicht, steigt die Wahrscheinlichkeit, dass er wieder geschlossen bzw. liquidiert wird.

Wird ein ETF liquidiert, wirkt sich das unangenehm auf Ihr Investment aus.

Was passiert, wenn ein ETF wieder geschlossen wird?

- Entweder Sie schaffen es, noch vor der Liquidation des ETFs Ihre Anteile zu verkaufen.

- Sie verpassen den Zeitpunkt. In diesem Fall verkauft der Fonds alle enthaltenen Anteile automatisch und Sie partizipieren anteilig am Verkaufserlös.

Die erzielten Gewinne oder Verluste sind steuerlich wirksam. Das ist besonders ärgerlich, wenn Sie eigentlich vorhatten, die Besteuerung möglichst weit in die Zukunft zu verschieben, wie bei einem thesaurierenden ETF.

Neben Steuern fallen natürlich auch Gebühren für den Kauf eines neuen ETFs an.

Anstelle einer Liquidation kann es auch zu einer Fondsverschmelzung kommen, bei der ein ETF in einem anderen ETF aufgeht. Hier können die gleichen steuerlichen Auswirkungen auftreten.

Damit Sie sich über solche Szenarien keine Gedanken machen müssen und die Vorteile des passiven Investierens wirklich für sich nutzen können, denken Sie daran: Big is beautiful.

Wo sollte der EFT seine Heimat haben?

Diese Frage stellt sich, wenn Sie weiter Steuervorteile nutzen wollen.

Sollte der ETF auf einen Index setzen, der einen größeren Anteil an US-Aktien besitzt, wie der MSCI oder der S&P 500, dann sollte der ETF in Irland seine Heimat haben.

In Irland werden Dividenden von US-Unternehmen nur zur Hälfte (15% anstatt 30%) besteuert.

Diesen Vorteil sollten Sie nebenbei einfach mitnehmen.

Fassen wir einmal zusammen:

- Große ETF sind beständig

- Durch Skaleneffekte werden Kostenvorteile ausgenutzt

- Setzen Sie auf einen Index mit US-Amerikanischen Aktien, sollte der ETF in Irland seine Heimat haben.

- Der „Creation-Redemption-Prozess“ sorgt dafür, die Transaktionskosten innerhalb eines ETFs so gering wie möglich bleiben.

Aber welche ETF sollen Sie nun kaufen?

Ich empfehle Ihnen die folgenden 3 ETF.

Sie eignen sich sowohl für Ihre Altersvorsorge, als auch für Ihr Depot.

SPDR - S&P 500

iShares MSCI World

Vangurad FTSE All-World

Warum diese 3 ETFs ?

Auch wenn es Tausende von ETFs gibt, passen diese drei ETF gut zusammen.

Das spricht für diese 3 ETF

Meine drei Favoriten:

Das Big-Ship: Der SPDR S & P 500 Trust.

Wegen seiner Größe kommen Sie an ihm nicht vorbei: Der SPDR S & P 500 Trust.

An der NYSE wird er unter dem Symbol (SPY) gehandelt (ISIN US78462F1030 / WKN: 898706).

SPDR ist eine Abkürzung für Standard & Poor's Depositary Receipts , den früheren Namen des ETF.

Der SPDR S&P 500 hat der ETF-Branche zum Durchbruch verholfen und ist heute mit einem verwalteten Vermögen von mehr als 300 Mrd. US-Dollar der größte ETF.

Am 9. April 2013 betrug das durchschnittliche tägliche Volumen 117 Millionen Aktien, das höchste Volumen aller ETFs. Seine Dividenden werden vierteljährlich ausgeschüttet und basieren auf den kumulierten Treuhanddividenden abzüglich etwaiger Kosten des Trusts.

Die Wertentwicklung des Index wird im Fonds durch Erwerb der Indexbestandteile nachgebildet (Vollständige Replikation). Der Fonds hat eine Nettokostenquote von 0,0945%.

Der S&P 500, auch Standard und Poors 500 genannt, ist neben dem Dow Jones und Nasdaq das dritte große US amerikanische Börsenbarometer. Es wurde im März 1957 eingeführt, der Herausgeber ist die Ratinggesellschaft Standard & Poor`s Corp. Der Index umfasst die 500 Fonds größten börsennotierten Unternehmen der USA.

Er erzielte im Jahr 2019 eine Rendite von fast 30 % und hat in seiner gesamten Geschichte beständige Renditen erzielt.

Der Index soll ein Engagement in den Unternehmen mit hoher Marktkapitalisierung (Large-Caps) am US-Markt ermöglichen und umfasst mehr als 24 separate Branchengruppen. Er deckt rund 75% der Marktkapitalisierung US-amerikanischer Aktien ab.

Es gibt 2 ETF Sparplan-Angebote bei Online Brokern für den SPDR S&P 500 UCITS ETF.

Welchen Nachteil gibt es?

Mit diesem ETF konzentrieren Sie sich nur auf die USA und haben lediglich 500 Aktien / Unternehmen in Ihrer Anlagestrategie.

Warum sollten Sie den SPDR S & P 500 trotzdem kaufen?

SPDR S & P 500

Der Vorreiter: iShares MSCI World

Wenn wir über ETF reden, dann müssen wir auch über iShares sprechen.

iShares ist einer der größten Anbieter von börsengehandelten Indexfonds in Europa.

Alleine in Deutschland haben Sie die Auswahl aus über 350 verschiedenen ETF.

Hinter iSharers by BlackRock steht der weltweit größte Vermögensverwalter Black Rock. BlackRock verwaltet insgesamt ein Vermögen von 6,317 Billionen US-Dollar.

Mit BlackRock hat iShares eine sehr mächtige Mutter, ist aber selbst ein wahres Schwergewicht am ETF-Markt. Alleine in Europa besaß iShares im Jahr 2017 laut dem Analysehaus Morningstar einen Marktanteil von 44,52 Prozent. Laut eigenen Angaben verwaltet iShares insgesamt ein Vermögen von 1,8 Billionen US-Dollar.

Im Bereich börsengehandelte Indexfonds profitiert iShares by BlackRock noch heute von seiner Vorreiterposition. Ursprünglich waren ETF nämlich ausschließlich für Großanleger gedacht, erst BlackRock gelang es, die börsengehandelten Indexfonds auch für Privatanleger interessant zu machen.

Ebenfalls hilfreich für Sie: iShares veröffentlicht regelmäßig aktuelle Marktkommentare kostenlos auf der Unternehmenshomepage. Hier finden Sie verschiedene Monatsrückblicke, aber auch spannende Berichte zu neuen Anlagetrends.

Der iShares MSCI World bildet möglichst genau die Wertentwicklung vom MSCI World Index ab. Der ETF investiert direkt in die im Index enthaltenen Wertpapiere. Der MSCI World Index bietet Zugang zu Aktien aus den weltweit entwickelten Volkswirtschaften, die den Kriterien von MSCI an Größe, Liquidität und Freefloat-Marktkapitalisierung entsprechen.

Der MSCI World Index bietet Zugang zu den internationalen Aktienmärkten in 23 Industrieländern.

Welchen Nachteil hat der iShares MSCI World?

Wie viele Vermögensverwalter steht auch BlackRock regelmäßig im Rampenlicht der Medien. Wem wichtig ist, das Unternehmen zu kennen, das sein Vermögen verwaltet, sollte die Hintergründe von iShares und BlackRock kennen. Als Aktionär ist BlackRock an zahlreichen und großen Unternehmen in Deutschland beteiligt, unter anderem BMW, Münchener Rück und Adidas.

Im Rahmen der Cum-Ex-Geschäfte wurde die Rolle BlackRocks darüber hinaus öffentlich stark kritisiert. Lobbykritische Verbände wie LobbyControl e.V. mahnen bei BlackRock seit Jahren an, dass die Verflechtungen innerhalb der Finanzbranche und in den politischen Raum zu eng und intransparent seien.

Meine Empfehlung an Sie:

iShares bietet eine breite Palette an Produkten, deren Kostenstruktur im Vergleich mit anderen ETF-Anbietern zu den günstigeren gehört. Die öffentliche Kritik an BlackRock hinsichtlich seiner Rolle im Cum-Ex-Skandal soll nicht unerwähnt bleiben, dennoch überwiegt letztlich die Sicherheit, die Sie durch die Größe des Vermögensverwalters genießen.

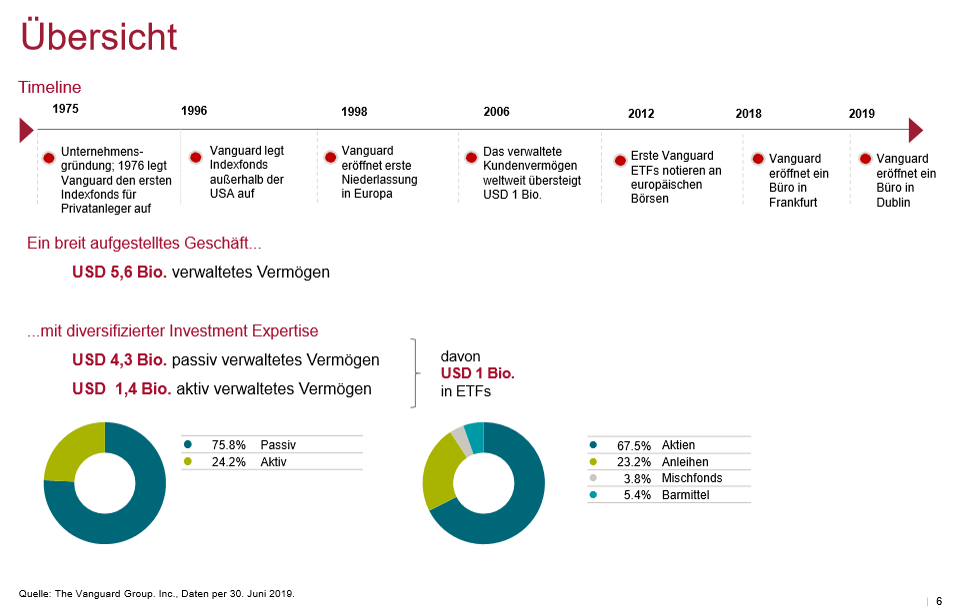

Der unbekannte Riese: Vanguard

Obwohl schon 1975 gegründet eröffnete Vanguard erst 2018 ein Büro in Frankfurt.

Dadurch ist der ETF Riese, in Deutschland doch ehr unbekannt.

Jack Bogle der Gründer von Vanguard gilt als der Pionier der ETF Geschichte. 1976 legte er den ersten Indexfonds für Privatanleger auf. Vanguard verwaltet ein Vermögen von 5,6 Billionen US-Dollar.

Das Besondere an Vangurad: Vanguard gehört seinen Kunden!

Warren Buffet adelte Jack Bogle mit dem Satz: „Wenn jemand ein Denkmal gesetzt werden müsste, der das meiste für den Verbraucher in den USA getan hat, dann Jack Bogle.“

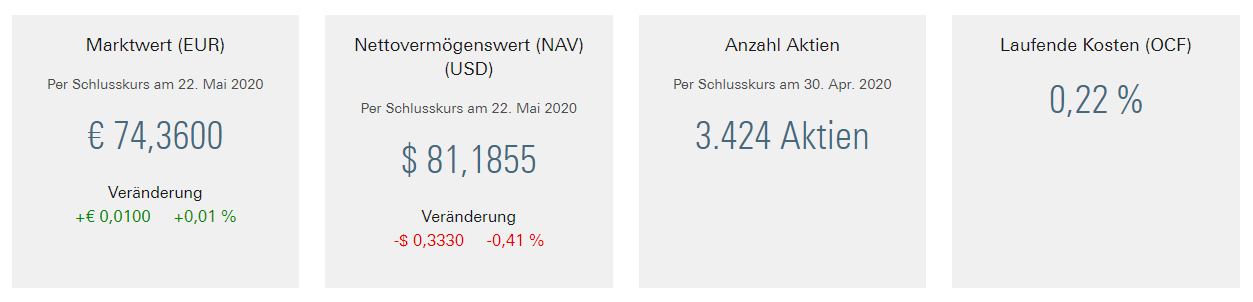

Der Vangurad FTSE All-World UCITS ETF.

Mit dem FTSE Index setzt Vanguard auf einen in Deutschland nicht so bekannten Index. Der FTSE Index oder Financial Times Stock Exchange Index (umgangssprachlich Footsie) ist der wichtigste britische Aktienindex. Die Abkürzung FTSE steht für Financial Times Stock Exchange. Er wird von der FTSE Group ermittelt, die aus einem Joint Venture der Londoner Börse mit der Financial Times hervorging.

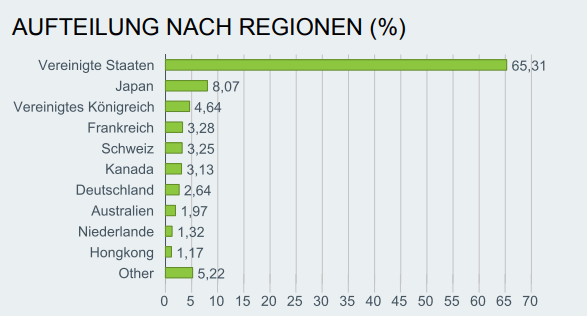

Der FSTE All World Index misst die Aktienmarktentwicklung mittlerer und großer Unternehmen aus der ganzen Welt. Der Index besteht aus rund 3.900 Positionen aus annähernd 50 Ländern, darunter sowohl Industrie- als auch Schwellenländer. Der Index deckt mehr als 95% der weltweit investierbaren Marktkapitalisierung ab.

Der Fonds hat zwei Ziele:

- die Wertentwicklung des Index nachzubilden, indem er in eine repräsentative Auswahl an Wertpapieren investiert, die Bestandteil des Index sind.

- vollständig investiert zu bleiben, außer bei außergewöhnlichen Markt-, politischen oder ähnlichen Bedingungen.

Meine Empfehlung an Sie:

Für den Vangurad FTSE All-World UCITS ETF sprechen 4 Gründe:

- Die breite Abdeckung des globalen Aktienmarktes (Developed & Emerging Markets).

- Der FTSE All-World Index beinhaltet 3,925 Aktien von großen und mittelgroßen Unternehmen aus insgesamt 49 entwickelten (89.9%) und aufstrebenden (10.1%) Ländern

- Der Index deckt 90% der weltweit investierbaren Marktkapitalisierung ab

- Als kosteneffizientester All-World ETF im Europäischen Markt hat der Vangurad FTSE All-World UCITS ETF eine Gesamtkostenquote von 0.25% verglichen mit einem Markt-durchschnitt von 0.46%

- Geringe strukturelle Risiken dank physischer Replikation und hohe Abbildungsqualität dank Vollreplizierung (5-Jahres Tracking Error von nur 0.07%).

- Irland als steuereffizientes Domizil aufgrund des hohen Anteils an US Aktien in globalen Aktienindizes wie dem FTSE All-World

Sollten Sie in mehr als 3 ETF investieren?

Die Antwort ist ganz klar NEIN!

Warum? Ganz einfach, damit werden sie wieder ein aktiver Investor. Sie versuchen besser als der Markt zu sein, die anderen zu schlagen, einfach cleverer zu sein.

Warum gibt es dann tausende ETF? Ganz einfach, die Indexanbieter und Fondsgesellschaften verdienen damit einfach ganz leicht sehr viel Geld! Heute ist es einfach, einen Index zu bauen und einen ETF. Aber das weicht die ETF Idee auf und bringt Sie als Anleger nicht weiter.

Was wäre der Vorteil noch einen weiteren ETF zu kaufen?

Menschen die 3,4, 5 ETF kaufen vertrauen der Idee und dem Index oder ETF nicht den Sie haben! Sie wollen entweder mehr Sicherheit oder mehr Rendite.

Aber erreichen Sie wirklich mehr Sicherheit, wenn Sie einen 3,4,5 ETF kaufen?

Nachmals NEIN, da Sie mit den 3 genannten ETF schon in über 90% der verfügbaren Aktien weltweit investieren.

Erzielen Sie mehr Rendite?

In der Regel auch nicht. Neuen Indizes bilden in der Regel nur einen Teil des Marktes ab (Gold, Immobilien). Mehr Rendite kaufen Sie sich unter Umständen

nur durch weniger Sicherheit ein.

Überlegen Sie sich gut, welche Risiken Sie bereit sind, für eine eventuell höhere Rendite einzugehen.

Welche Alternative gibt es zu einem weiteren ETF?

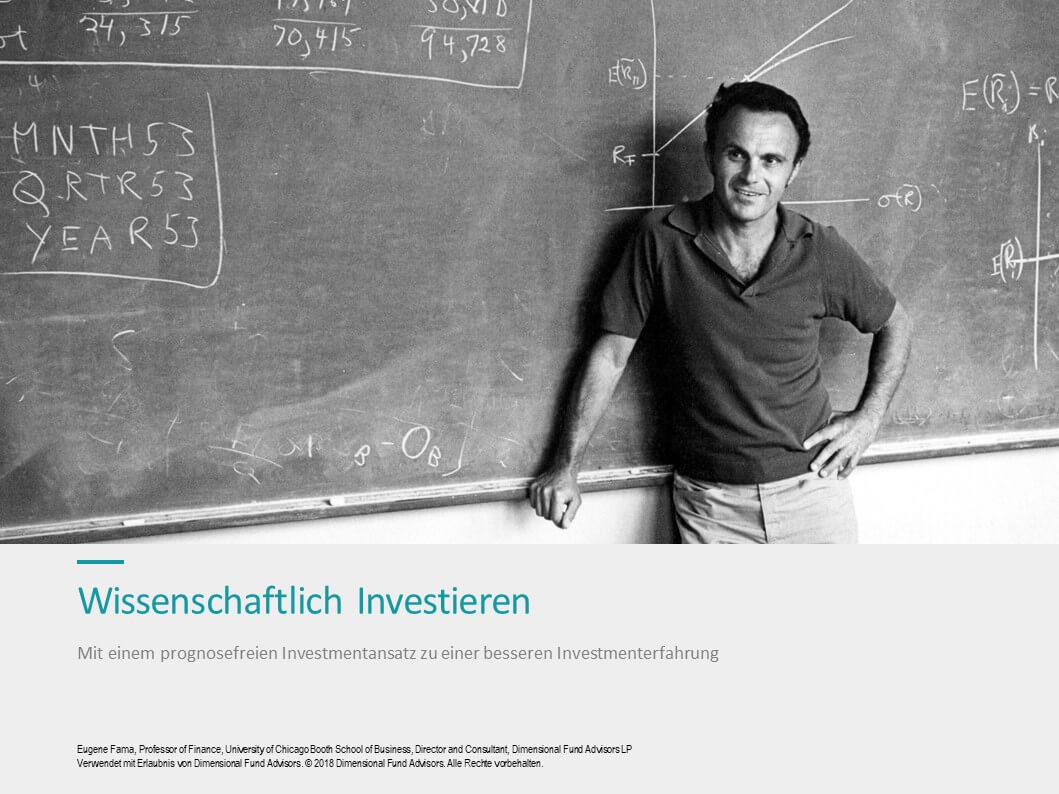

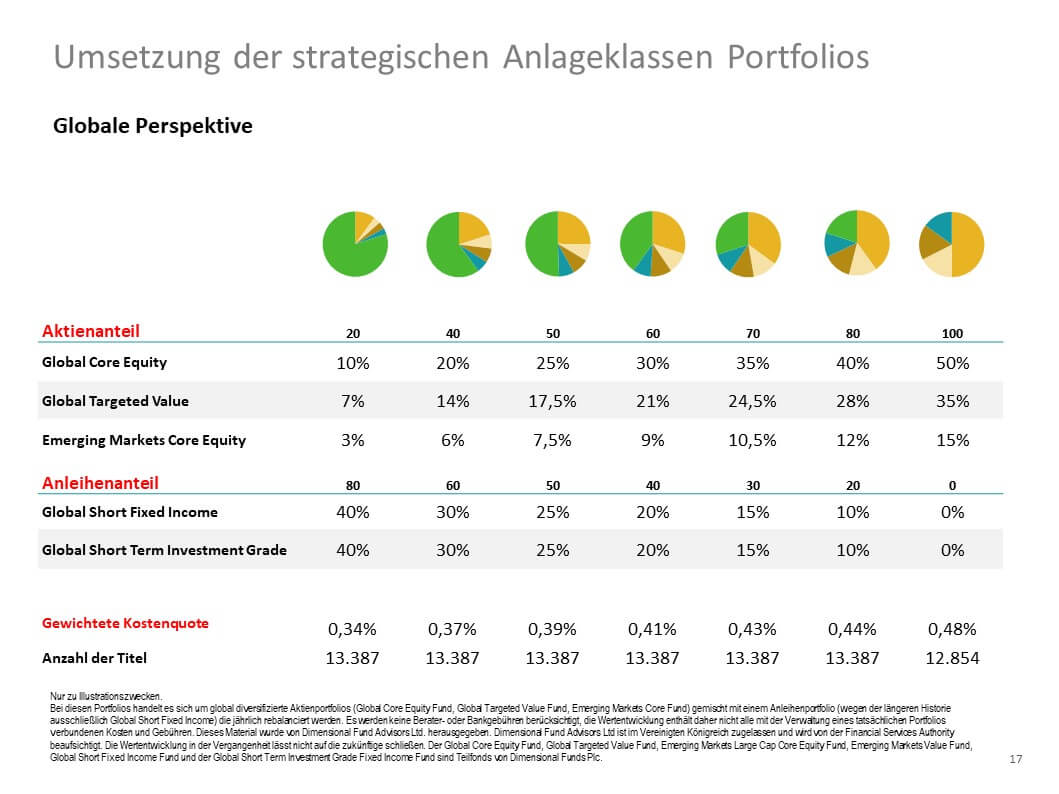

Seit über 35 Jahren setzt eine Firma wissenschaftliche Finanz-forschungsergebnisse in praktische Investmentlösungen um, um Kunden die bestmögliche Investmenterfahrung zu bieten.

Die Rede ist von Dimensional Investment.

Die Firma Dimensional wurde im Jahr 1981 gegründet. Das global tätige Unternehmen befasst sich seither mit der Umsetzung von wissenschaftlichen Forschungsergebnissen in praktische Anlagelösungen. Heute bietet Dimensional eine umfassende Bandbreite an Aktien- und Anleihenstrategien entlang jener Dimensionen, die höhere erwartete Renditen generieren.

Das Besondere an den Fonds von Dimensional ist, die aus der Wissenschaft weiterentwickelte Art, wie Anleihen, Aktien und Wertpapiere ausgewählt werden. Die Erkenntnisse der Wissenschaft sind nicht neu aber werden hier einzigartig umgesetzt:

- Kleinere Unternehmen sind profitabler als große Konzerne

- Unterbewertete Unternehmen bringen mehr Rendite

- (Warren Buffet lässt grüßen)

Genau für diesen Mix der Streuung und Gewichtung kleiner Unternehmen und unterbewerteter Unternehmen mit Potenzial hat Dimensional einen Algorithmus entwickelt, mit dem je nach Anlageziel verschiedene Fonds zusammengesetzt werden.

Im Gegensatz zu klassischen Fondsmanagern, setzt Dimensional einen Kurs für seine Kunden. Dies dient der Navigation des Fonds, der wissenschaftlich langfristig erkannten Börsenregeln folgt.

Dabei geht es um justieren und nicht, darum hektisch zu handeln.

Hier werden ähnlich wie in einem ETF keine Papiere hektisch gekauft und verkauft, sondern getreu dem Motto von André Kostolany verwaltet:

„Kaufen Sie Aktien, gehen Sie 30 Jahre schlafen,

wachen Sie reich wieder auf“

Aber ist es dann kein ETF?

Nein, denn ein ETF „folgt“ seinem Index und in schlechten Zeiten verkaufen fast alle Anleger und Fondsmanager. Das hat zur Folge, dass Kurse fallen und somit auch ein Index.

Als im Jahr 2008 die Finanzkrise begann, haben die Fonds von Dimensional kaum Mittelabflüssen gehabt. Dies zeigt, dass sie bei Dimensional voll und ganz ihrem wissenschaftlichen Ansatz vertrauen.

"Der Markt ist rational. Preise an Finanzmärkten spiegeln stets die verfügbaren Informationen wider."

Eugene Fama 2013 anlässlich einer

Preisverleihung der F.A.Z.

Laut Prof. Fama macht es keinen Sinn die „beste“ Aktie oder den einen „Geheitipp“ zu suchen. Die Gründer von Dimensional David Booth und Rex Sinquefield waren beide Studenten von Prof. Fama an der Universität von Chicago, die für ihre Forschung auf dem Gebiet der Finanz- und Kapitalmärkte berühmt ist.

Das Beste zum Schluss!

Trotz dieser aufwendigen Arbeit ist Dimensional kaum Teurer als ein ETF!

Fassen wir einmal zusammen.

- Seit 1975 konnte der MSCI World ETF eine durchschnittliche Rendite von 9 % erzielen.

- Seine breite Streuung sorgt dafür, dass der MSCI World Index besonders stabil ist.

- Der FSTE All World IndexIndex deckt 90% der weltweit investierbaren Marktkapitalisierung ab.

- Achten Sie auf den Aufbewahrungsort Ihres Geldes.

- Es macht je nach Einkommen, Laufzeit und Ziel Sinn eine Versicherung (eine Nettopolice!) und kein Depot als Aufbewahrung zu wählen, da dies Steuervorteile haben kann.

- Diese sorgen für eine "zusätzliche" Rendite.

- Welches Ziel verfolgen Sie?

- Sparen Sie für den Notfall, für das Eigenkapital zum Kauf Ihrer Traumimmobilie in 10 Jahren oder für Ihre Altersvorsorge? Auch hier sollten Sie sich über den Aufbewahrungsort (Depot, Nettopolice oder ein gefördertes Produkt) Gedanken machen.

Newsletter abonnieren & kostenloses E-Book sichern!

Join Now!

FAZIT

Machen Sie es sich einfach!

Kaufen Sie maximal 2 ETF. In der Regel reicht ein ETF aus, wenn der Index groß genug ist.

Wenn Sie wollen und ein besseres Gefühl haben, dann mischen Sie einen wissenschaftlich „gemanagten“ Fonds von Dimensional dazu.